Wszystko zaczyna się psuć na prawo i lewo – wczorajszy 43% spadek spowodowany przez Snap Inc. (SNAP) jest wśród nich.

Z drugiej strony, gdy kapitalizacja rynkowa firmy spada o 85% w ciągu ośmiu miesięcy, po wybuchu o 815% w ciągu ostatniego półtora roku, prawdopodobnie coś nie jest na odpowiednim poziomie. W tym przypadku wśród podejrzanych najważniejsza jest data rozpoczęcia.

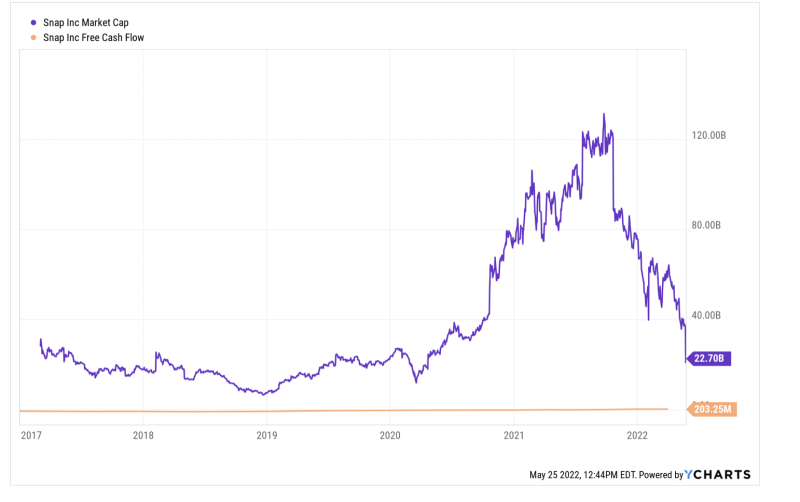

Zdarza się, że kapitalizacja rynkowa SNAP wyniosła zaledwie 14.3 miliarda dolarów w marcu 2020 r., kiedy Fed rozpoczął najbardziej szaloną serię drukowania pieniędzy w historii. Zaledwie 18 miesięcy później kapitalizacja rynkowa SNAP wyniosła 131 miliardów dolarów i nie mamy na myśli żadnego racjonalnego fundamentalnego powodu.

W tym momencie przychody LTM i wolne przepływy pieniężne wyniosły odpowiednio 3.7 mld USD i -6.0 mln USD. Stanowiło to 35-krotny wielokrotność przychodów i nieskończoną wycenę wolnych przepływów pieniężnych (żółta linia), z których firma zgłaszała wersję z czerwonym atramentem nieprzerwanie od momentu wejścia na giełdę pod koniec 2016 roku.

Wciąż jednak trudno powiedzieć, że ostrzegający wczorajszy spadek zysków firmy i zapierający dech w piersiach spadek przyniosły wczoraj powrót do normalności. W rzeczywistości jego wolne przepływy pieniężne LTM wyniosły w marcu zaledwie 203 mln USD, co oznacza, że w szczycie zeszłej jesieni wyceniono go na 645X obecny wolny przepływ środków pieniężnych, a mimo to — pomimo wczorajszych wybuchów — zegary w godz 111X.

Innymi słowy, szaleństwo Fedu związane z drukowaniem pieniędzy po marcu 2020 r., rozpętane w celu finansowania interwencji blokujących, zdławiło wszelkie pozory racjonalności, które pozostały na rynkach finansowych. Tak więc teraz, wobec braku rozgrzanej do czerwoności prasy drukarskiej w Eccles Building, kiedy nieskrępowane wyceny uderzają w przyziemne realia, krwawe rzezie, takie jak wczorajsza implozja Snap Inc., stają się coraz częstszym zjawiskiem.

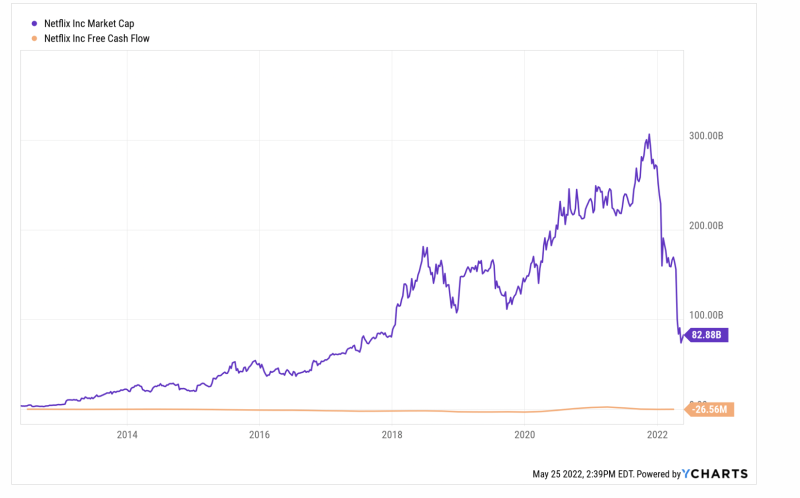

To znaczy, niedawny spadek Netflix jest po prostu kolejnym przykładem. Jego kapitalizacja rynkowa skurczyła się ze szczytu $ 305 mld 16 listopada ubiegłego roku do 82 miliardów dolarów obecnie — spadek o 73%.

Rzecz w tym, że szczytowa kapitalizacja rynkowa Netflixa była czystym szaleństwem. W tym czasie jego wolne przepływy pieniężne LTM wynosiły 151 mln USD, co oznacza wielokrotność 202X. Nawet jeśli uznasz najlepszy w historii wolny przepływ pieniężny w wysokości 2.46 mld USD zaksięgowany za okres LTM w marcu 2021 r., domniemana wielokrotność była absurdalna 124X.

Obecnie, oczywiście, jej wolne przepływy pieniężne powróciły do historycznego wzorca firmy z czerwonym atramentem, księgując na - $ 26 milion za marcowy okres LTM.

Więc nadal nie jest jasne, czy wycena firmy została znormalizowana, czy nie, ale jedno jest pewne: $ 223 mld utrata kapitalizacji rynkowej w ciągu ostatnich sześciu miesięcy nie nastąpiła w próżni. Straty tej wielkości i gwałtowności, powtarzane przez wyniki, wpłyną na zachowanie spekulantów i jeżdżących na bańkach na rynkach finansowych wzdłuż i wszerz, i to nie w dobry sposób.

W rzeczywistości jest to zasadniczy grzech szaleństwa Fedu polegającego na pompowaniu pieniędzy. Spowodowało to irracjonalne spekulacje na drodze w górę, a teraz, gdy Fed został zmuszony do opóźnionej kampanii walki z inflacją, spowoduje niekończące się spadki i dyslokacje w dół.

Co więcej, ta perspektywa nie ogranicza się tylko do rynków finansowych lub gorących akcji go-go. I nie jest to tylko kwestia łatwego do zdobycia bogactwa, które rośnie z dymem. Uderzy się też w realną gospodarkę.

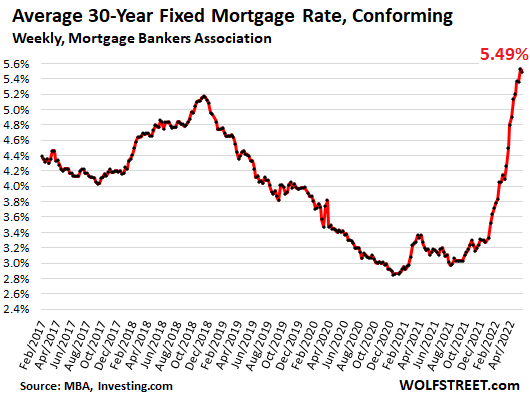

Na przykład niedawna eksplozja, a następnie załamanie się wolumenów na rynku kredytów hipotecznych jest dobrym przykładem głównego wpływu zmiany polityki Fed, która podniosła obecnie oprocentowanie 30-letnich kredytów hipotecznych o 270 punktów bazowych.

W czasach, gdy ekspansja po kryzysie trwała długo, poziom trendu w zakresie kredytów hipotecznych na mieszkania wynosił średnio 171 miliardów dolarów i 121 miliardów dolarów na kwartał odpowiednio w 2017 i 2018 roku. Ale jak pokazuje poniższa sekwencja, kiedy Fed otworzył kurki pieniężne we wrześniu 2019 r., a następnie z premedytacją w marcu 2020 r., rozpętało się piekło.

W porównaniu do poziomu 140 miliardów dolarów w II kwartale 2 r., działalność w zakresie kredytów hipotecznych wystrzeliła w górę, osiągając szczyt $ 726 mld w II kwartale 2 r. Stanowiło to mniej więcej poziom pięciokrotnie normalna stopa, co oznacza, że miliony kredytów hipotecznych zostały zrefinansowane w nagłym wzroście i przy najniższych stopach procentowych.

Kwartalny wolumen Home Mortgage Refi's:

- Q2 2019:140 mld USD;

- Q3 2019: 211 mld USD;

- IV kwartał 4: 2019 mld USD;

- Q1 2020: 346 mld USD;

- Q2 2020: 502 mld USD;

- IV kwartał 3: 2020 mld USD;

- IV kwartał 4: 2020 mld USD;

- Q1 2021: 709 mld USD;

- Q2 2021: 726 mld USD;

- IV kwartał 3: 2021 mld USD;

- Q4 2021: 498 mld USD;

- Q1 2022: $ 424B

Wada jest teraz w toku. Wolumen Refi spadł o 42% w I kwartale 1 r., a Fed dopiero rozpoczyna kampanię podwyżek stóp procentowych. W rzeczywistości w połowie marca stopa funduszy Fed była nadal zasadniczo zerowa.

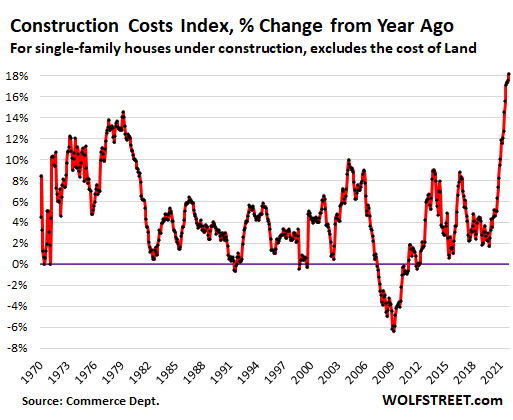

W przyszłości skutki rosnących stóp procentowych i gwałtownie spadających kredytów hipotecznych będą liczne. Po pierwsze, ogromne wzrosty cen domów w ciągu ostatnich dwóch lat nie przetoczą się nagle i łatwo, aby oczyścić rynek w klasyczny sposób, ponieważ podaż nowych mieszkań jest gwałtownie ograniczana przez gwałtownie rosnące koszty materiałów i pracy.

Rzeczywiście, niemal we wszystkim, co wiąże się z budową domu, występuje ogromna inflacja po stronie podaży, przy czym wskaźnik budowy domów wzrósł o 18% w porównaniu z poziomem sprzed roku i wręcz ogranicza dostępność niektórych przedmiotów, niezależnie od ceny. Ten trend nie odwróci się w najbliższym czasie i może się pogorszyć w zależności od cen energii i chińskich blokad.

Tymczasem wszyscy ci niedoszli nabywcy wyciśnięti z rynku własności będą musieli wynajmować. Ucisk nie jest też marginalny. Na przykład w kwietniu 2021 r. 25% sprzedaży nowych domów zostało wycenionych poniżej 300,000 2022 USD, co odzwierciedla kupujących po raz pierwszy i o niższych dochodach. Jednak do 10 r. tylko 300,000% sprzedaży nowych domów było poniżej XNUMX XNUMX USD.

Gwałtownie nasilający się spadek na rynku nieruchomości z kolei spowoduje wzrost czynszów, które już teraz rosną o 20% w ujęciu rocznym, według prywatnych firm zajmujących się śledzeniem.

Biorąc pod uwagę fakt, że czynsze bezpośrednie i pośrednie (tj. czynsze ekwiwalentne dla właścicieli) stanowią 32% wagi we wskaźniku CPI, jest oczywiste, że 8.3% bazowy wskaźnik CPI nie spadnie w najbliższym czasie. Oznacza to, że Fed nie będzie miał żadnej drogi ucieczki przed naciskaniem na stale wyższe stopy procentowe.

Podobnie zbliżające się załamanie rynku ref. nie pozostawi rzekomo „silnego” konsumenta obojętnym. Ogromna jednorazowa redukcja kosztów obsługi kredytów hipotecznych uwzględniona w powyższych danych dotyczących refi za lata 2020-2021 otworzyła proporcjonalnie kurek PCE.

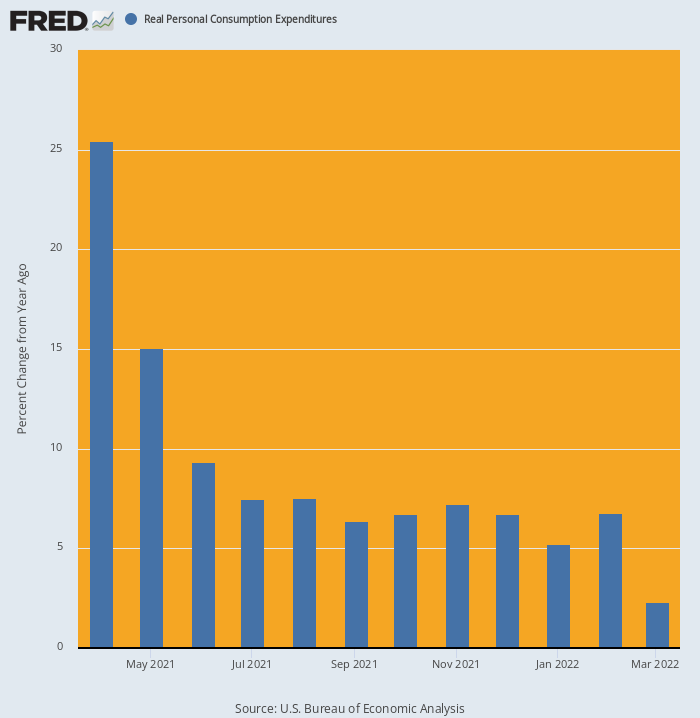

W rzeczywistości, kiedy zeszłej wiosny efekt refi połączono z stymulantem Biden o wartości 1.9 biliona dolarów, wydatki gospodarstw domowych spadły na niską orbitę okołoziemską. Wzrosło przez 25.4% w ujęciu rocznym w kwietniu i utrzymywał się na podwyższonym poziomie do końca roku.

Ale do marca 2022 r. dynamika już gwałtownie osłabła. Wydatki gospodarstw domowych w rzeczywistości były tylko 2.3% wyższa niż w poprzednim roku i wyraźnie zmierza do ujemnej liczby w kwietniu i później.

Zmiana r/r realnego PCE, kwiecień 2020 – marzec 2022

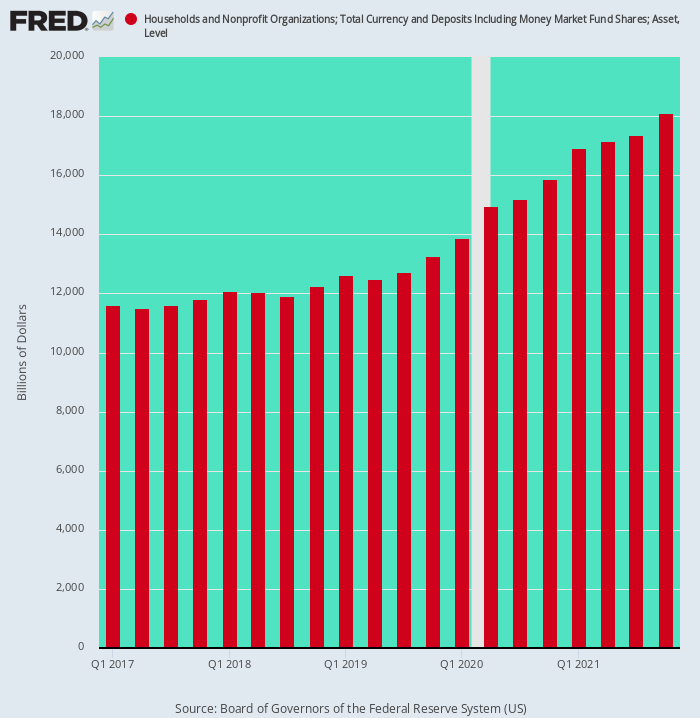

Na koniec należy również zauważyć, że masowe nagromadzenie depozytów gotówkowych gospodarstw domowych z powodu stymulacji i wymuszonych cięć wydatków komplementów Patrolu Wirusowego było również jednorazowym wydarzeniem. Tak więc w ciągu dwóch lat kończących się w czwartym kwartale 4 r. depozyty gotówkowe gospodarstw domowych wzrosły o 2019 biliona dolarów, co stanowi trend z ostatniej dekady.

Ale dzięki bachanaliom post-Covidowych stymulacji monetarnych i fiskalnych, depozyty gotówkowe wzrosły o $ 4.84 biliona lub o 3.3-krotność wcześniejszej stopy trendu między IV kw. 4 a IV kw. 2019

Nie trzeba dodawać, że te niespodzianki znacznie zwiększyły możliwości i motywację do wydawania, ale ta podpora pod „silnym” konsumentem również jest gotowa zniknąć. W przyszłości te niezwykłe salda gotówkowe będą faktycznie maleć, zamiast gwałtownie rosnąć, zapewniając w ten sposób kolejną pułapkę w gospodarce głównej ulicy.

Bilanse środków pieniężnych gospodarstw domowych, I kwartał 1-IV 2017

Krótko mówiąc, zarówno Wall Street, jak i gospodarki głównych ulic zostały tak mocno zburzone i wypaczone przez blokady, szaleństwo drukowania pieniędzy przez Fed i stymulacyjne palooza Waszyngtonu, że wiele rzeczy zostanie „pstrykanych”, gdy Fed zostanie zmuszony do desperacki tryb walki z inflacją.

W praktyce oznacza to, że obecne dane ekonomiczne, takie jak kapitalizacja rynkowa SNAP, to sprawa tu-dzisiaj-jutro-jutro. Lusterko wsteczne w rzeczywistości jest niezawodnym przewodnikiem po niewiele więcej niż to, czego doświadczyli wczoraj akcjonariusze SNAP - bardzo niegrzeczne przebudzenie.

Przesłano z autora strona.

Opublikowane pod a Creative Commons Uznanie autorstwa 4.0 Licencja międzynarodowa

W przypadku przedruków ustaw link kanoniczny z powrotem na oryginał Instytut Brownstone Artykuł i autor.