10-letnia rentowność UST przekroczyła próg 3%. Więc można by pomyśleć, że to znak, że odrobina racjonalności powraca do bitów wiązania.

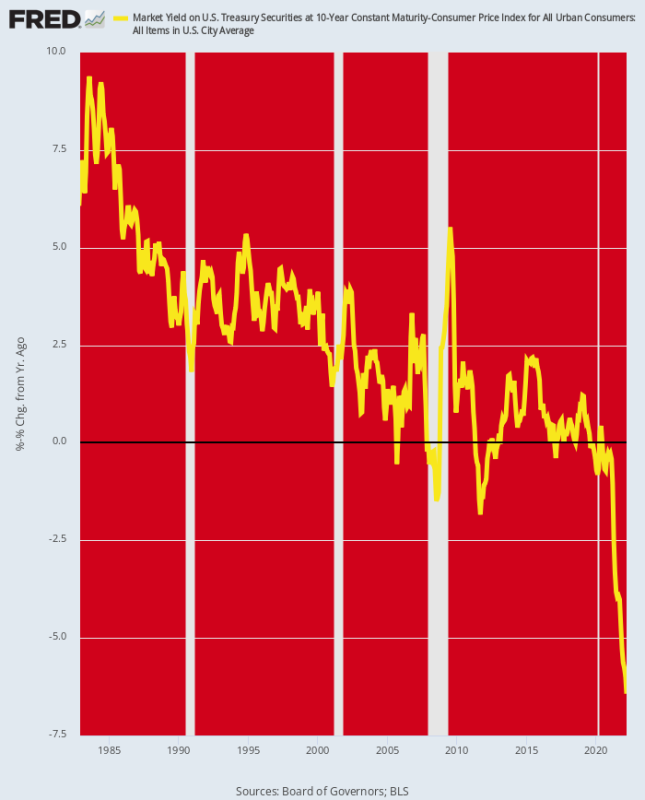

Ale nie naprawdę. Dzieje się tak dlatego, że inflacja rośnie nawet szybciej niż stopy procentowe, co oznacza, że realne zyski z zabezpieczenia podparcia dla całego systemu finansowego wciąż spadają coraz głębiej do poziomu ujemnego. Tym samym pod koniec marca wskaźnik skorygowany o inflację (r/r CPI) spadł do -6.4% a nawet przy wzroście nominalnych rentowności od tamtego czasu nadal wynosi blisko -6%.

Oto jednak rzecz. Przez ostatnie 40 lat Fed stale obniżał realne stopy kapitalizacji, chociaż nawet w okresie dodruku pieniędzy w latach 2009-2019 realne stopy kapitalizacji wkroczyły na terytorium ujemne jedynie epizodycznie i marginalnie.

Ale po tym, jak Fed wycofał się ze wszystkich blokad w marcu 2020 r. i zaczął skupować 120 miliardów dolarów miesięcznie długu publicznego, dno spadło w dołach obligacji. Realne stopy kapitalizacji spadły do terytorium, którego nigdy wcześniej nie odwiedzano, co oznacza, że dopóki inflacja nie spadnie nagle i drastycznie, Fed nadal pozostaje znacznie w tyle.

Faktem jest, że nie ma szans na zatrzymanie inflacji, jeśli realne stopy kapitalizacji pozostaną głęboko na ujemnym terytorium. Jeśli jednak nominalna rentowność na UST wzrośnie do 5-7%, a tym samym nieznacznie wejdzie na obszar dodatnich realnych zysków, na Wall Street nastąpi rzeź jak nigdy dotąd.

Stopa kapitalizacji skorygowana o inflację w okresie 10 lat UST, 1982-2022

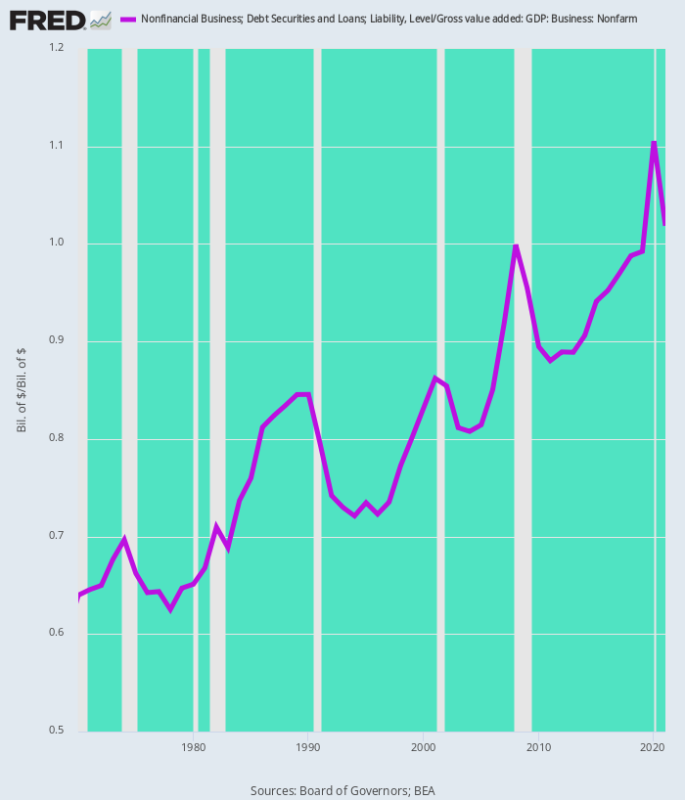

Wśród wielu sektorów, które zostałyby poszkodowane, jest biznes niefinansowy. Całkowite zadłużenie w tym sektorze wynosi obecnie $ 18.54 bilionów. To o 83% więcej niż i tak uciążliwy poziom 10.14 biliona dolarów zaległych w przededniu kryzysu finansowego w czwartym kwartale 4 r. i jest 6X wyższy niż poziom 3.1 biliona dolarów, który dominował, gdy Alan Greenspan przejął stery w Fed w połowie 1987 roku.

Co ważniejsze, obciążenie zadłużeniem w stosunku do wartości dodanej brutto sektora pozarolniczego stale rosło przez ostatnie pięć dekad. Innymi słowy, amerykański biznes się rozwinął.

Zadłużenie przedsiębiorstw pozarolniczych jako % wartości dodanej brutto:

- 1970:64%;

- 1987: 82%;

- 2000: 83%;

- 2007: 92%;

- 2019: 99%;

- 2021: 102%.

Jednym słowem, sektor biznesowy (łącznie korporacyjny i niekorporacyjny) jest lewarowany jak nigdy dotąd. W związku z tym, gdy stopy procentowe od zadłużenia terminowego podwoją się i potroją podczas zbliżającej się walki Fedu z inflacją, wpływ na zyski, przepływy pieniężne i inwestycje będzie silnie negatywny.

Niefinansowa dźwignia biznesowa: dług a wartość dodana brutto, 1970-1921

Nie należy też dyskontować możliwości podwyżek stóp procentowych o tak ogromnych rozmiarach. Dzieje się tak, ponieważ zgodnie z dzisiejszym potwierdzeniem Fedu wchodzimy w zupełnie nowy reżim polityczny. W ciągu kilku miesięcy Fed zacznie dumping $ 95 mld podaży miesięcznie do dołów obligacji – praktycznie przeciwieństwo odebrania dostaw 120 miliardów dolarów miesięcznie, które miało miejsce po marcu 2020 roku.

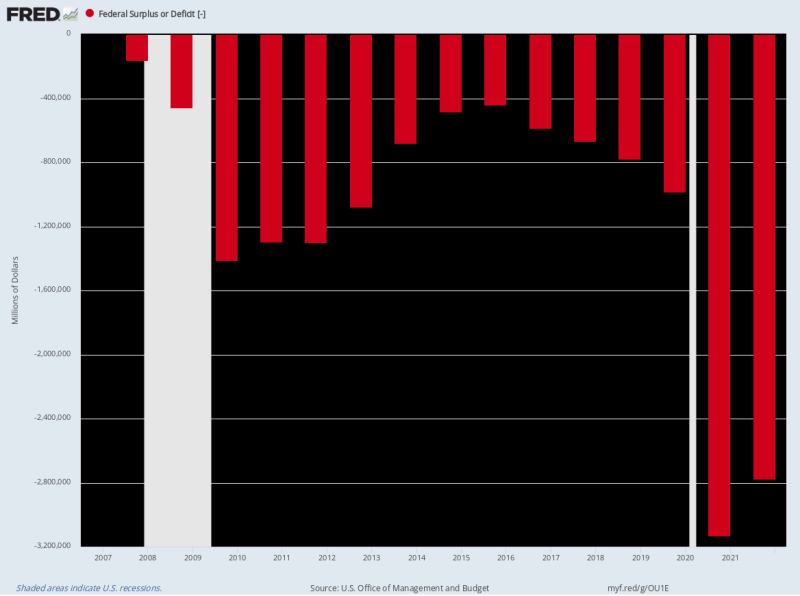

Jednocześnie federalne potrzeby pożyczkowe pozostaną ogromne, ponieważ deficyt strukturalny został głęboko osadzony w polityce. Nawet po 3.1 biliona dolarów i 2.8 biliona dolarów deficytu w latach obrotowych 2020-2021, czerwony atrament ledwo słabnie, gdy wydatki Covida maleją.

Tak więc dla okresu LTM kończącego się w marcu deficyt federalny wyniósł $ 1.6 biliona i nie widzimy oznak, że w najbliższym czasie będzie się obniżać.

W rzeczywistości Departament Skarbu USA znajduje się w zjadliwym haczyku 22, jeśli chodzi o zbliżające się potrzeby pożyczkowe. Dzieje się tak dlatego, że koszty obsługi długu będą znacznie wyższe wraz ze wzrostem stóp procentowych, podczas gdy wzrost dochodów będzie powoli gwałtownie spadał z obecnych poziomów, ponieważ zwrot Fed w kierunku agresywnego zacieśniania zacisków spowoduje zatrzymanie gospodarki, a następnie popadnięcie w recesję.

Na przykład, obecna prognoza kosztów odsetkowych netto OMB na rok 2022 wynosi 415 mld USD, co oznacza implikowaną stopę zwrotu na poziomie zaledwie 1.75% średnio 23.9 biliona dolarów długu publicznego pozostającego do spłaty w ciągu roku podatkowego. Jednak wraz z rolowaniem długu Skarbu Państwa – zwłaszcza bonów skarbowych i 2-letnich obligacji – średni koszt utrzymania długu publicznego gwałtownie wzrośnie.

Do roku obrotowego 2024 wzrost ten może z łatwością wynieść 200 punktów bazowych, co oznacza średni ważony koszt obsługi zadłużenia w wysokości 3.75% na 26 bilionów dolarów przewidywanego długu publicznego. To z kolei oznacza: $ 975 mld rocznych wydatków z tytułu odsetek netto lub ponad dwukrotnie więcej niż szacunkowa kwota z bieżącego roku podatkowego.

Podobnie OMB przewiduje wzrost przychodów o 4.6% w przyszłym roku (rok obrotowy 2023) i spadek wydatków o -1.0%. Ale zajmiemy się obydwoma – zwłaszcza śmieszną opinią, że wydatki faktycznie spadną w okresie poprzedzającym najbardziej napięte wybory prezydenckie we współczesnych czasach.

Krótko mówiąc, w nadchodzącym okresie wujek Sam prawdopodobnie wpadnie do dziury z obligacjami z co najmniej 2 biliona dolarów rocznie w nowych papierach dłużnych, nawet gdy Fed zrzuca kolejne 1.2 biliona dolarów według rocznych stóp, zmniejszając swój bilans dzisiejsze ogłoszenie.

To, co się sumuje, to powrót strażników obligacji – odrodzenie starego syndromu „wypychania”, gdy doły obligacji walczą o sfinansowanie 3.2 biliona dolarów długu rządowego rocznie bez pomocy prasy drukarskiej Fed. W tym kontekście, oczywiście, to kredytobiorcy hipoteczni biznesowi i hipoteczni dostaną krótki koniec kija.

Oczywiście, permabule, które w niewyjaśniony sposób kupowały akcje po ogłoszeniu przez Fed, są zajęte wymyślaniem nowych złudzeń, aby przekonać samych siebie o niemożliwym. Oznacza to, że Fed zaprojektuje „miękkie lądowanie”.

Powiedzielibyśmy, że nie w niedziele!

Dzieje się tak dlatego, że marna stopa funduszy federalnych o wartości 75 punktów bazowych w chwili obecnej i 225 punktów bazowych do końca roku nie zdławi inflacji zasadniczej, która pchnie 9.0%. A zwłaszcza, gdy popyt stygnie powoli, podczas gdy w rurociągach surowców, PPI i usług wciąż narasta cała presja inflacyjna.

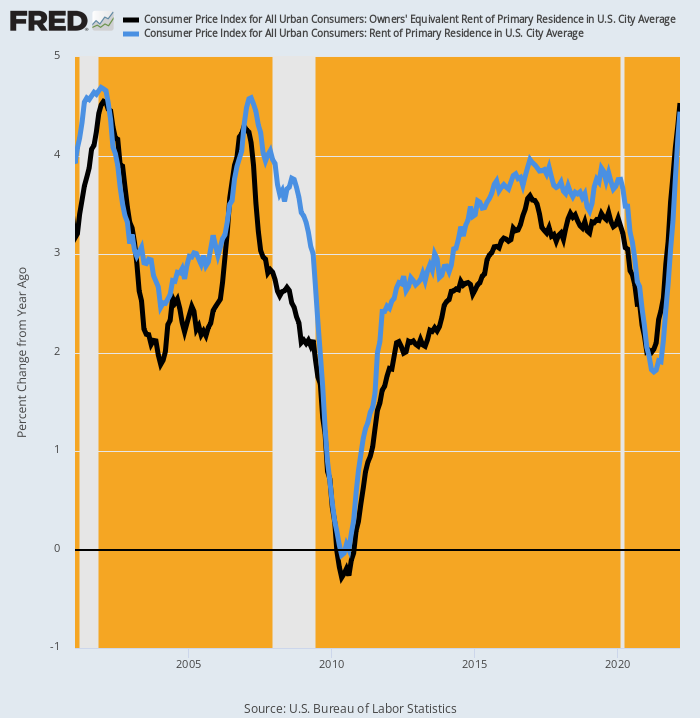

Na przykład, CPI został tymczasowo zwolniony z rosnących kosztów schronienia, które stanowią 25% wagi w głównym indeksie i 40% mniej żywności i energii w wersji CPI. Jeszcze w kwietniu 2021 r. stawka r/r spadła do 2.0% dla OER (czynsz ekwiwalentny właściciela) i 1.8% dla wskaźnika schronienia dla najemców bezpośrednich.

Ale te liczby już sięgają odpowiednio 4.5% i 4.4%, podczas gdy przyszła eskalacja z pewnością będzie znacznie wyższa niż szczyty z lat 2007 i 2001.

Zmiana r/r CPI dla OER i czynszu podstawowego miejsca zamieszkania, 2001-2022

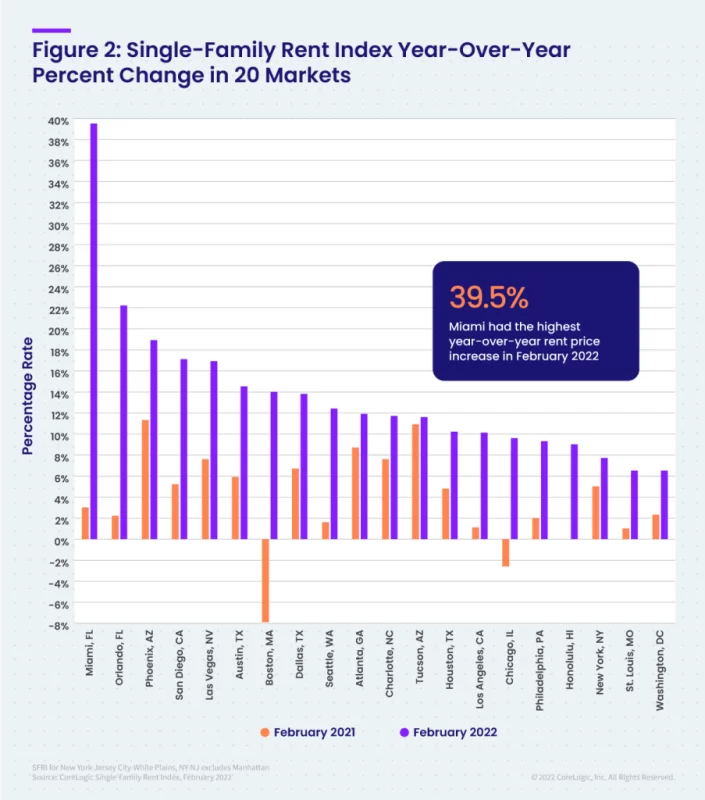

W rzeczywistości wskaźnik czynszów jednorodzinnych Core Logic wzrósł w lutym o 12-14% i wciąż rośnie. Zyski te były spójne we wszystkich przedziałach cenowych.

Co więcej, tempo eskalacji pozostawia niewiele wyobraźni. Poniższy wykres porównuje wzrost r/r za luty 2022 z tym za luty 2021 dla 20 największych rynków. W przypadku niektórych obszarów metropolitalnych wzrosty były astronomiczne.

Zmiana wskaźnika wzrostu r/r: luty 2021 vs luty 2022:

- Miami: 3.2% w porównaniu z 39.5%;

- Orlando: 2.0% w porównaniu do 22.2%;

- Feniks: 11.0% w porównaniu z 18.9%;

- San Diego: 5.2% w porównaniu z 17.1%;

- Las Vegas: 7.7% w porównaniu z 16.9%;

- Austin: 6.0% w porównaniu z 14.5%;

- Boston: -8.0% w porównaniu z +14.0%.

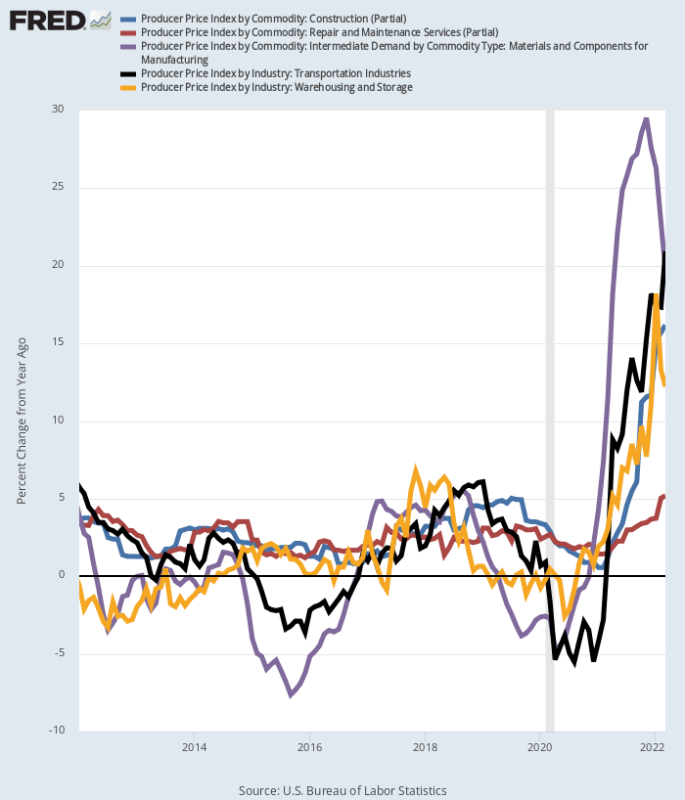

Podobnie, w całej gamie branż, za pośrednictwem wskaźnika cen producentów, nadchodzi tsunami inflacji. Oto marcowe zyski Y/Y, które są poza wykresami w porównaniu z bardziej stonowanymi wskaźnikami zysków, które panowały w latach 2012-2019:

- Usługi transportowe PPI: +20.9%;

- Materiały i komponenty PPI do produkcji: + 19.7%;

- Usługi budowlane PPI: +16.2%;

- Magazynowanie i przechowywanie PPI: +12.7%;

- Usługi naprawy i konserwacji PPI: +5.2%.

Zysk r/r w selektywnych składnikach indeksu cen producentów

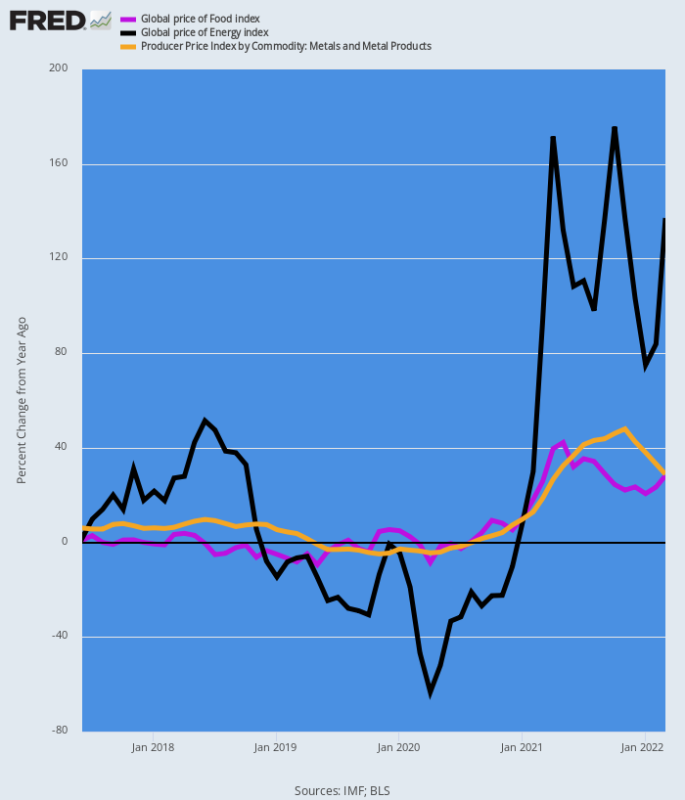

Wreszcie, indeksy cen towarów nie pozostawiają niczego wyobraźni. Poniższy wykres przedstawia falę inflacji r/r, która płynie w dół rurociągu.

W końcu przebije się przez ceny producentów do głównego wskaźnika CPI, nawet jeśli ceny surowców osiągną szczyt na obecnym poziomie, czego nie wykazują, biorąc pod uwagę ciągłe zakłócenia w handlu energią, żywnością i metalami na Morzu Czarnym.

Zmiana rok do roku Zmiana indeksu cen towarów:

- Energia: +137%;

- Jedzenie: +28%;

- Metale: +28%;

Zmiana r/r cen towarów

Tak więc, Fed rozpoczął dzisiaj od podwyżki stopy funduszy Fed o 50 punktów bazowych. Ale to ledwie zaliczka na to, co zniesie – szalejąca inflacja, która teraz jest w toku.

Tak więc strażnicy więzi rzeczywiście są na ścieżce powrotu, nawet jeśli Wall Street wciąż ma głowę zakopaną głęboko w piasku.

Opublikowane ponownie z strona autora.

Opublikowane pod a Creative Commons Uznanie autorstwa 4.0 Licencja międzynarodowa

W przypadku przedruków ustaw link kanoniczny z powrotem na oryginał Instytut Brownstone Artykuł i autor.