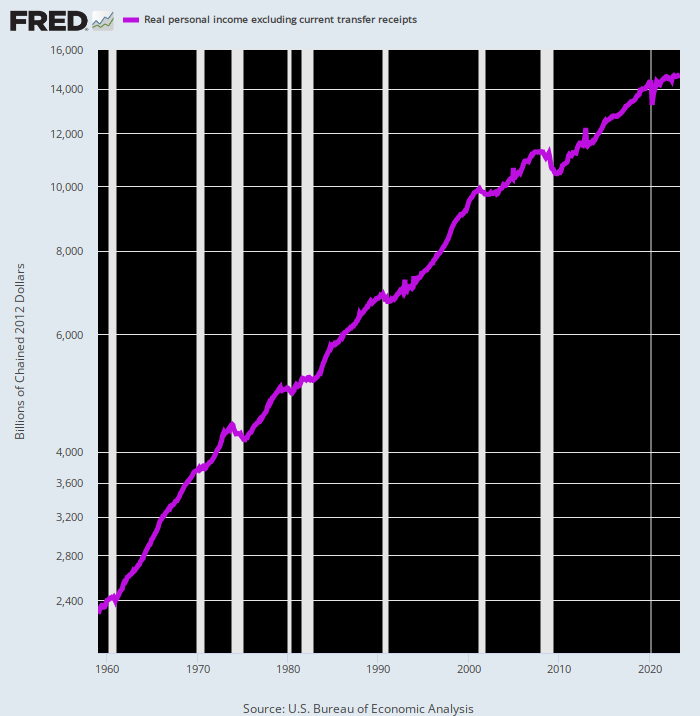

Oto dymiący pistolet dużego kalibru. Szereg BEA dla realnych dochodów osobistych pomniejszonych o płatności transferowe jest całkiem przydatnym wskaźnikiem produkcji na rynku prywatnym przed wpływem stymulantów i zakłóceń w Waszyngtonie spowodowanych płatnościami transferowymi i pożyczkami rządowymi. W końcu wypracowany dochód – płace, pensje, premie, zyski, odsetki i dywidendy – jest zapłatą dla czynników produkcji za produkcję, a zatem jej odwrotnością.

Długoterminowy trend zdecydowanie przesuwa się na południe. Od szczytu sprzed lockdownu w lutym 2020 r. tempo wzrostu zwolniło do zaledwie Wzrost o 17 0f swojej średniej sprzed 2000 roku.

Roczny wzrost realnych dochodów osobistych pomniejszony o płatności transferowe:

- luty 1960 do lutego 2000: +3.62 procent;

- luty 2000 do luty 2020: +2.08 procent;

- Luty 2020 do Maj 2023: +0.61 proc.

Wyjaśnienie tego ponurego trendu nie wymaga wielkiego namysłu. Gospodarka Stanów Zjednoczonych jest obciążona długami, brakuje jej również siły roboczej, jest pełna nieprodukcyjnych spekulacji i inżynierii finansowej oraz głodna produktywnych inwestycji. Wzięte razem, te złośliwe siły były więcej niż wystarczające, aby spowolnić bazowy wzrost amerykańskiej gospodarki do pełzania.

Z pewnością rząd zgłasza nieco wyższy realny wzrost PKB niż chłodna wartość 0.61 procent pokazana powyżej. W rzeczywistości w równoważnym 3.25-letnim okresie między IV kw. 4 r. a I kw. 2019 r. roczny wzrost realnego PKB odnotowany na poziomie Procent 1.61. To wciąż nie jest coś, o czym można by pisać do domu, ale jest to znacznie lepsze niż marne zyski, które prywatni producenci wyprodukowali i zarobili od szczytu sprzed pandemii Covid-XNUMX.

Różnica wynika oczywiście z cudów rachunkowości PKB. Oznacza to, że ogromne płatności transferowe od producentów do podmiotów niebędących producentami oraz masowe wydatki i pożyczki federalne oraz ich monetyzacja w prasach drukarskich Fed powodują dodatkowy PKB w sensie księgowym i na razie.

Niestety, wysokie opodatkowanie producentów dzisiaj i grożenie jeszcze wyższymi przyszłymi podatkami w celu obsługi rosnącego długu publicznego nie jest źródłem zrównoważonego wzrostu. Po prostu kradnie zasoby gospodarcze z przyszłości.

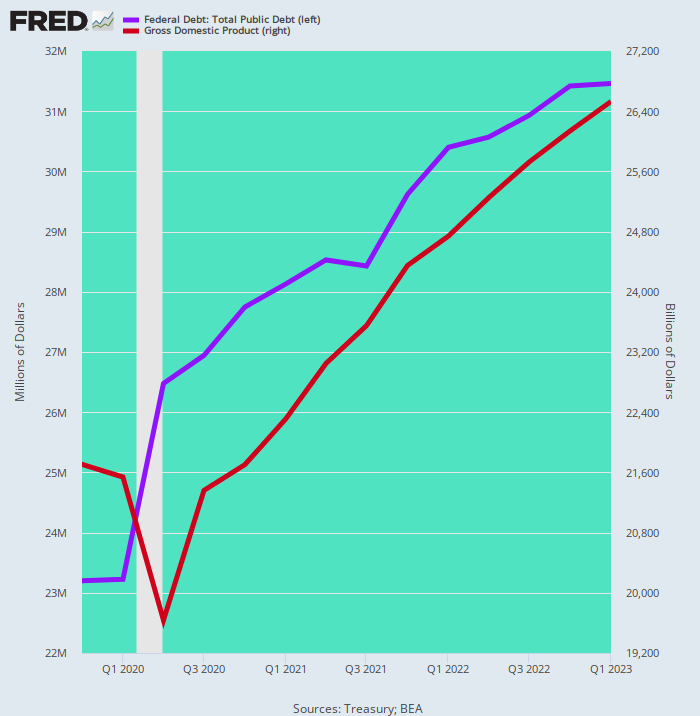

Aby uniknąć wątpliwości, rozważ poniższy wykres. Pokazuje, że między IV kw. 4 r. a I kw. 2019 r. dług publiczny (niebieska linia) wzrósł o 1 bln USD – liczba równa 1.70X wzrost nominalnego PKB o 4.82 bln USD (linia brązowa).

Nie trzeba dodawać, że nie potrzebujesz suwaka logarytmicznego ani nawet liczydła, aby przewidzieć, dokąd to doprowadzi. Po zaledwie 12 latach przy takim tempie wzrostu dług publiczny wyniósłby 100 miliardów dolarów w porównaniu z zaledwie 52 miliardami dolarów PKB – nawet gdy obsługa długu eksplodowała.

Rzeczywiście, nie widzimy, jak średni ważony koszt długu mógłby zostać utrzymany nawet na poziomie 6 procent w scenariuszu, w którym maszyny drukarskie Fed pozostają bezczynne, ponieważ kot inflacyjny jest już poza workiem. Oznacza to, że przy tempie wzrostu długu publicznego w ciągu ostatnich 3.25 lat odsetki od długu publicznego prawdopodobnie osiągnęłyby poziom $6 bilionów rocznie przez mniej więcej następną dekadę - liczba mniej więcej równa całkowitemu poziomowi bieżących wydatków federalnych.

Krótko mówiąc, na długo przed upływem 12 lat system się przechylił. Nawet niewielki wzrost realnego PKB odnotowany od czwartego kwartału 4 r. nie jest w stanie wesprzeć długu federalnego, który dosłownie eksploduje w górę przy skumulowanej stopie wzrostu.

Zmiana długu publicznego w stosunku do PKB, IV kw. 4 r. do I kw. 2019 r

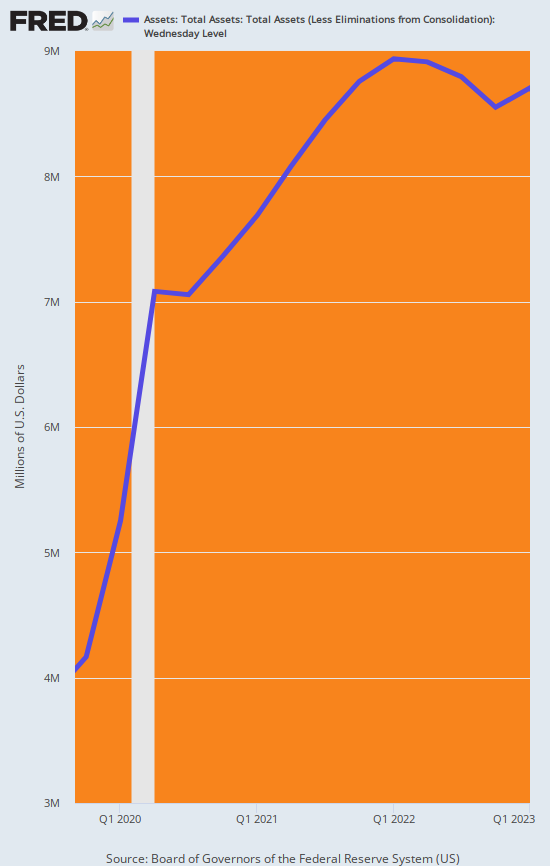

Niewątpliwie zwykli podejrzani lub apologeci fiskalnej katastrofy Waszyngtonu radzą się nie martwić – Fed wydrukuje pieniądze, jeśli zajdzie taka potrzeba.

Powiedzielibyśmy, że nie tak szybko. Fed wydrukował sobie drogę do piekielnego kąta. W tym samym okresie 3.25 roku, w którym dług publiczny eksplodował o 8.26 biliona dolarów, bilans Fed wzrósł o $ 4.45 bilionów. Oznacza to, że ponad 55 procent tych ogromnych przyrostów długu publicznego zostało spieniężonych przez bank centralny.

Nie trzeba dodawać, że Fed w końcu prowadzi kampanię zmniejszania bilansu – 95 miliardów dolarów miesięcznie – która wciąż ma wiele mil do przebycia. Pomimo rozpaczliwych nadziei Wall Street, po prostu nie będzie zwrotu do drukowania pieniędzy przez nadchodzące lata, nawet gdy gospodarka USA pogrąża się w przedłużającej się stagflacji.

A to z kolei oznacza, że roczne deficyty w wysokości 2-3 bilionów dolarów, które teraz upieką się do końca tej dekady, z konieczności będą musiały zostać sfinansowane w dołach z obligacjami, a nie w prasie drukarskiej. W związku z tym średnia ważona rentowność długu federalnego nieustannie rośnie, ponieważ prawo podaży i popytu nie zostało uchylone.

Bilans Rezerwy Federalnej, IV kwartał 4 r. do I kwartału 2019 r

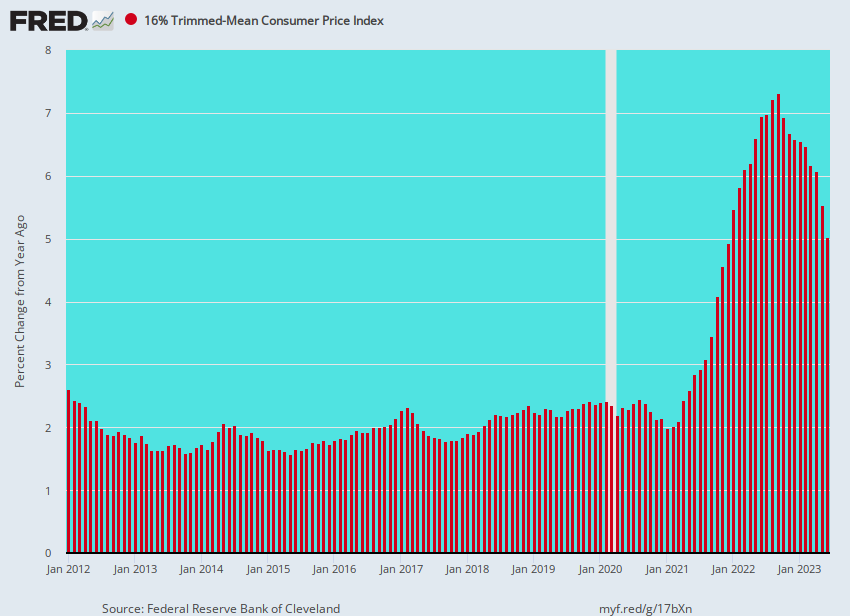

Aby nie było wątpliwości, oto aktualny kurs rzeczywistego rdzenia inflacji mierzony za pomocą 16-procentowej średniej obciętej CPI. Inflacja wciąż utrzymuje się na poziomie 5 procent, co oznacza, że Fed nie będzie w stanie w najbliższym czasie wznowić kampanii skupu obligacji.

Zmiana r/r w 16% średniej obciętej CPI, 2012-2023

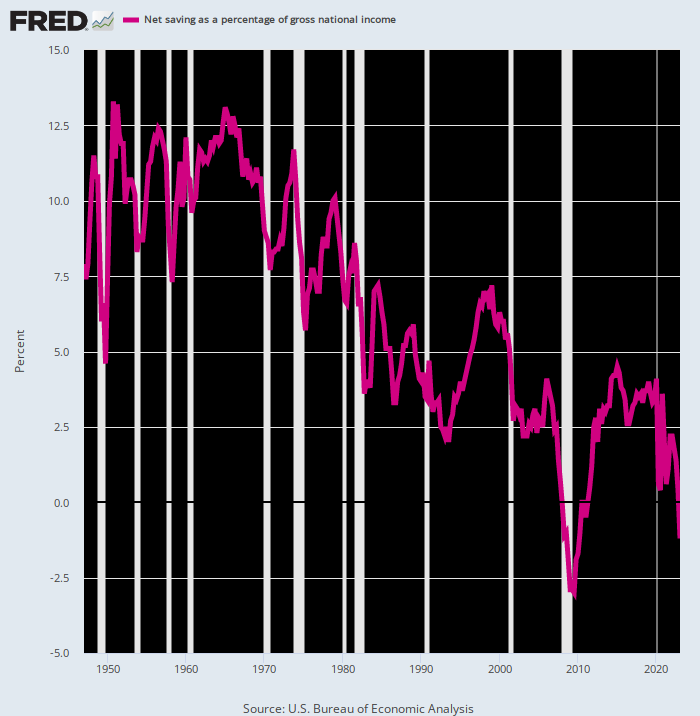

Z drugiej strony, jeśli szacuje się, że 25 bilionów dolarów nowych deficytów rządowych w nadchodzącej dekadzie nie zostanie sfinansowanych przez prasę drukarską banku centralnego, będą musiały zostać wchłonięte z prywatnej puli oszczędności.

Powiedzielibyśmy z tym powodzenia. Oszczędności gospodarstw domowych i przedsiębiorstw wyschły, a jednostki rządowe już wchłonęły to, co zostało. Jedynym sposobem oczyszczenia rynków jest zatem gwałtowny wzrost rentowności i wypieranie prywatnych inwestycji, i to z zemstą.

Oszczędności narodowe netto jako procent dochodu narodowego w latach 1948-2023

Przesłano z autora prywatne usługi

Opublikowane pod a Creative Commons Uznanie autorstwa 4.0 Licencja międzynarodowa

W przypadku przedruków ustaw link kanoniczny z powrotem na oryginał Instytut Brownstone Artykuł i autor.