[Uwaga redaktora: ten artykuł jest przedrukowany z David ContraCorner Stockmana, która codziennie oferuje taką analizę subskrybentom. Funt za funt, Stockman's codziennie Analiza jest najbardziej wszechstronną, najistotniejszą, wnikliwą i bogatą w dane ze wszystkich dostępnych obecnie. Jego wieloletnie doświadczenie zarówno w finansach, jak i polityce, a także jego pryncypialne i legendarne zaangażowanie w ujawnianie czystej prawdy i demonstrowanie swoich twierdzeń za pomocą danych, są codziennie widoczne. Brownstone jest dumny, że Stockman służy również jako starszy uczony i łaskawie zezwala na okresowe publikacje tutaj.]

Kto powiedział, że Joe Biden nie ma kontaktu z główną ulicą Ameryki?

Analiza przeprowadzona przez University of Pennsylvania wykazała, że proponowane przez niego trzymiesięczne zawieszenie podatku od gazu zaoszczędziłoby Amerykanom średnio od 5 do 14 dolarów!

Mimo to jest nieugięty.

„Dla wszystkich Republikanów krytykujących mnie za wysokie ceny gazu w Ameryce, czy teraz mówicie, że myliliśmy się, wspierając Ukrainę i przeciwstawiając się Putinowi? Mówisz, że wolelibyśmy mieć niższe ceny gazu w Ameryce niż żelazną pięść Putina w Europie?”

No tak, jesteśmy!

Kłótnia Putina dotyczy Ukrainy, a nie Europy, a ta pierwsza to nie nasza sprawa. Rzeczywiście, słowo „Ukraina” oznacza w języku rosyjskim kresy, a walka o ustanowienie tam granic i suwerenności trwa już od 1300 lat.

Tak więc Amerykanie, którzy zostali finansowo napięci przy dystrybutorze gazu z powodu wojny sankcyjnej Joe Bidena przeciwko Putinowi, nie mają nic wspólnego z bezpieczeństwem i wolnością ojczyzny.

Jak Bill King trafnie zripostował tę AM,

„To opowieść. Opowiedziana przez idiotę, pełna dźwięku i wściekłości, Nic nie znacząca”.

Z drugiej strony desperacja jest taka jak desperacja. Nowy sondaż Quinnipiac pokazuje, że ocena Biden's Approval spadła jeszcze bardziej:

- Ogólnie: akceptuję 33%, nie akceptuję 57%;

- Latynosi: Zaakceptuj 29%, Odrzuć 53%.

Tak więc perspektywa bardziej losowej manipulacji funkcją rynku jest wysoka i rośnie. Najnowszym gambitem jest najwyraźniej potencjalne wykorzystanie władz i zasobów Funduszu Stabilizacji Gospodarczej (EFS) do ubezpieczenia firm naftowych przed załamaniem cen i finansowania przyrostowej produkcji.

Zgadza się. W zeszłym tygodniu zagrozili, że pobiją Big Oil poprzez podatek od nieoczekiwanych zysków po 18 miesiącach nieprzerwanych działań regulacyjnych w zakresie paliw kopalnych i retorycznej histerii związanej ze zmianami klimatycznymi.

Teraz, z desperacji, wtajemniczeni Białego Domu rozmawiają o ratowaniu firm naftowych. Czy można się zatem dziwić, że dyrektorzy branży energetycznej zamarzli jak jelenie w świetle reflektorów: śmiertelnie boją się obrazić fanatyków zmian klimatycznych, którzy dominują zarówno w Waszyngtonie, jak i na Wall Street, nawet jeśli z ostrożności odcinają CapEx do szpiku kości o ataku na politykę zielonej energii.

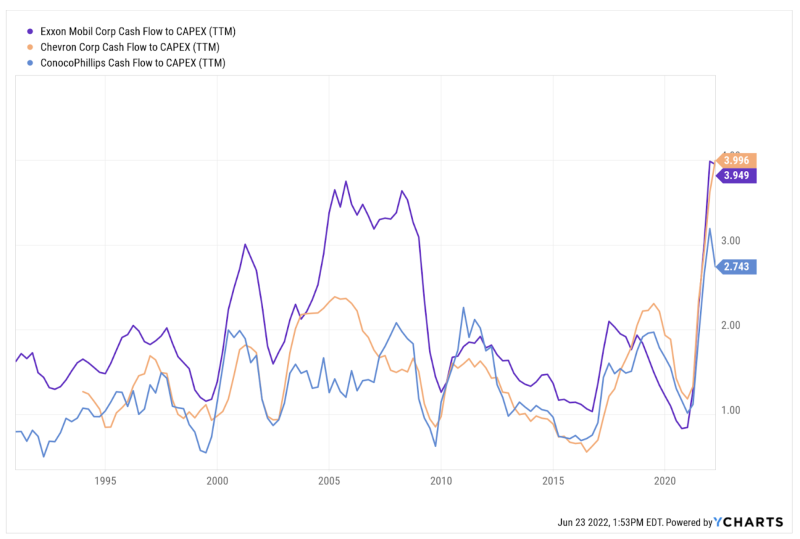

W rzeczywistości stosunek przepływów pieniężnych z działalności operacyjnej do nakładów inwestycyjnych dla głównych amerykańskich spółek jest najwyższy w historii, co oznacza, że wykorzystanie dostępnych przepływów pieniężnych na inwestycje jest na najniższym poziomie.

Oznacza to, że niebotyczne ceny ropy naftowej nie wywołują normalnej reakcji inwestycyjnej. Zamiast tego zwykłe sygnały rynkowe dotyczące inwestycji są niweczone przez komunikaty dotyczące paliw kopalnych emanujące z obu końców korytarza Acela.

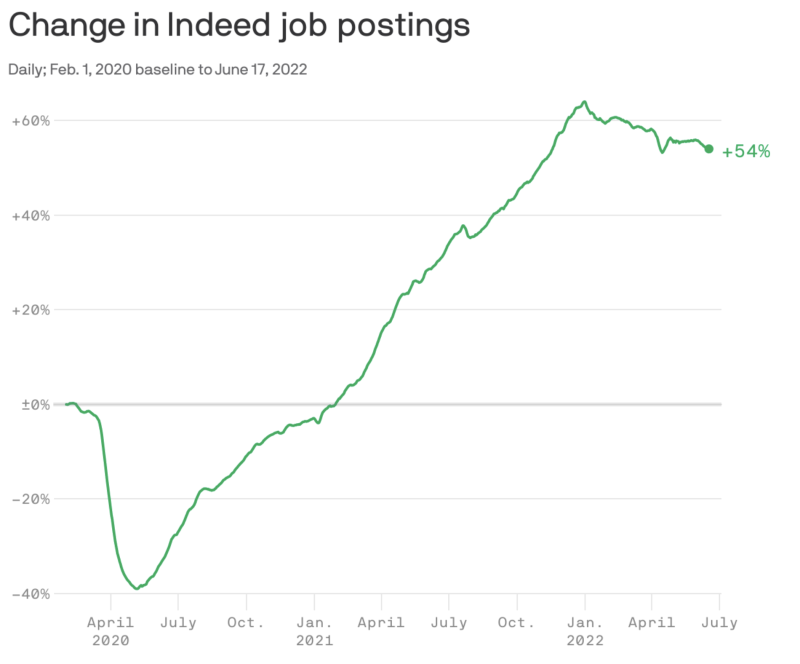

W każdym razie gospodarka Stanów Zjednoczonych przeszła wszystkie dyslokacje i jojo, jakie może wytrzymać. Rozważ poniższą tabelę od wiodącej firmy pośrednictwa pracy. Po spadku o 40% w porównaniu ze stanem wyjściowym sprzed Covid, gdy Virus Patrol zamknął gospodarkę w kwietniu 2020 r., liczba ofert pracy wzrosła, osiągając +60% do stycznia 2022 r.

Nie był to jednak znak silnej gospodarki. Był to dowód na gromadzenie pracowników przez duże firmy, które najwyraźniej uważały, że boom wydatków konsumenckich napędzany 6 bilionami dolarów stimmies będzie trwał wiecznie. Dlatego postawilibyśmy wysokie szanse na prawdopodobieństwo, że zielona linia poniżej ostro skieruje się na południe w nadchodzących miesiącach, gdy spóźniona kampania zacieśniania polityki przez Fed nabiera mocy. W rzeczywistości pęknięcia na rynku pracy już stają się widoczne. Jako Wall Street Journal niedawno opisał to:

Firmy, w tym Twitter Inc. , pośrednictwo w obrocie nieruchomościami Redfin Corp. i giełda kryptowalut Coinbase Global Inc. wycofali oferty w ostatnich tygodniach. Pracodawcy w innych sektorach gospodarki również wycofują oferty, w tym niektóre w ubezpieczeniach, marketingu detalicznym, usługach konsultingowych i rekrutacyjnych.

Jednocześnie wiele firm sygnalizowało bardziej ostrożne podejście do zatrudniania. Netflix Inc, , Peloton Interactive Inc., , Carvana Co. a inni ogłosili zwolnienia. Giganci technologiczni, tacy jak Facebook macierzysty Meta Platforms Inc. i Uber Technologies ostrzegł, że wycofają plany zatrudnienia.

Powiedział, że sześć miesięcy temu prawie nie słyszano o odwołaniu oferty pracy. „Jeśli nauczyliśmy się czegoś w ciągu ostatnich kilku lat, to tego, że rzeczy mogą się szybko zmienić”.

Podobnie, jeśli trzeba wyciągnąć lekcję, stało się również oczywiste, że nieustanne „wojny sankcyjne” Waszyngtonu były ekonomiczną katastrofą dla amerykańskiej opinii publicznej. W końcu jednym z głównych powodów, dla których ceny ropy są niebotyczne, jest to, że Waszyngton nałożył sankcje na eksport ropy na trzech największych producentów ropy na świecie – Wenezuelę, Iran i Rosję.

Przed przymusowym ograniczeniem eksportu trzy firmy produkowały ponad 18 milionów baryłek dziennie (mb/d) lub prawie 20% globalnej podaży. Jest to teraz spadek o 30% do 12.5 mb/d i grozi spadkiem w wyniku brutalnych ataków Waszyngtonu na kupców ropy od tych trzech głównych producentów, których polityka zagraniczna nie podlega dyktatowi Waszyngtonu.

Ale jak na ironię, nawet te surowe zakazy eksportu częściowo rozrosły się. Oznacza to, że Rosja sprzedaje swoją ropę do Chin i Indii, gdzie jest rafinowana. Część powstałej benzyny i oleju napędowego jest następnie eksportowana z powrotem do USA

Oczywiście jest to dobre dla Indii i Chin, które kupują rosyjską ropę z dużym rabatem, a następnie sprzedają produkty rafineryjne ze znaczną premią. Tak więc jest to „wygrana”, „wygrana”, „wygrana” dla Rosji, Indii i Chin, a jedynymi przegranymi są „zachód”, a zwłaszcza amerykańscy konsumenci.

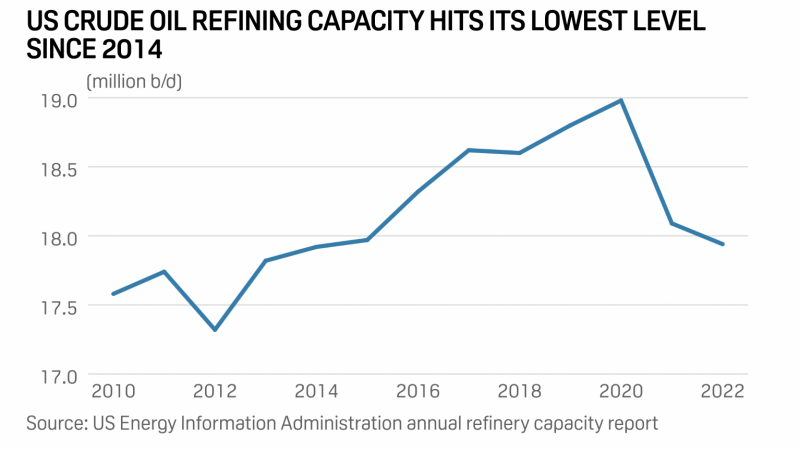

Gdyby wojna sankcji była skalą szaleństwa polityki energetycznej Waszyngtonu, wpływ byłby wystarczająco zły. Jednak dzięki krucjacie Bidena na rzecz zielonej energii sprawne zdolności rafineryjne w Stanach Zjednoczonych w 2022 r. osiągnęły najniższy poziom od prawie dziesięciu lat, jak pokazał we wtorek najnowszy raport EIA dotyczący zdolności rafineryjnych.

Według najnowszych danych EIA moce rafineryjne w USA spadły w tym roku do 17.94 mln baryłek dziennie od 1 stycznia. To spadek z 18.09 mln baryłek dziennie w dniu 1 stycznia ubiegłego roku i 18.8 mln baryłek dziennie w 2019 roku. W rzeczywistości zdolności rafineryjne w USA są obecnie najniższe od 2014 roku.

Ogólnie rzecz biorąc, w ciągu ostatnich trzech lat Ameryka Północna straciła blisko 1.3 miliona baryłek dziennie na zdolności rafineryjnej, w tym ponad 600,000 255,600 baryłek dziennie w Luizjanie. W Luizjanie od początku 66 roku zamknięto 211,146 135,500 b/d Phillips 2020 Alliance Refinery, XNUMX XNUMX b/d Shell Convent Refinery oraz XNUMX XNUMX b/d Calcasieu Refining.

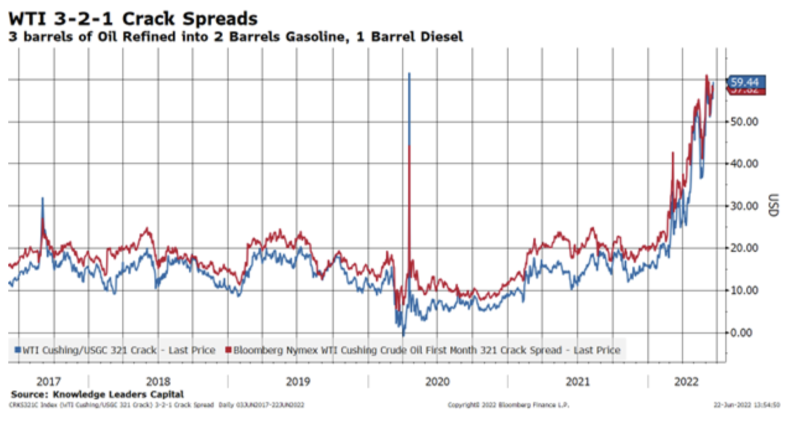

Nic więc dziwnego, że spready cracku – różnica w kosztach między baryłką ropy trafiającej do rafinerii a ilością produktów wychodzących – są nie z tego świata wysokie, prawie $60 za baryłkę w porównaniu do normalnego niedawnego poziomu 10-20 USD za baryłkę.

Oznacza to, że nie jest to tylko globalny niedobór dostaw ropy, ale podwójne zamieszanie w rafineriach, które spowodowały wzrost benzyny powyżej 5 dolarów za galon i oleju napędowego powyżej 6 dolarów za galon.

Oczywiście hegemoniści na brzegach rzeki Potomac nigdy nie kończą, jeśli chodzi o ingerowanie w wewnętrzne rządy krajów na całej planecie, nakładając sankcje w mgnieniu oka.

Tak więc pomimo wysokiej inflacji spowodowanej brakiem dostaw, Waszyngton w tym tygodniu uruchomił najgłupszy system sankcji w historii. Tym razem przeciwko Chinom z powodu rzekomego złego traktowania mniejszości ujgurskiej.

W tym tygodniu wchodzi w życie nowe prawo o nazwie Ujgurska ustawa o zapobieganiu pracy przymusowej (UFLPA), która zabroni wjazdu do USA produktów wyprodukowanych w Xinjiangu lub mających jakikolwiek związek z tamtejszymi programami pracy. Wymaga to od importerów mających jakiekolwiek powiązania z Sinciangiem przedstawienia dokumentacji pokazującej, że ich produkty i każdy surowiec są wykonane, są wolne od pracy przymusowej – trudne przedsięwzięcie, biorąc pod uwagę złożoność i nieprzejrzystość chińskich łańcuchów dostaw.

W efekcie nowe amerykańskie prawo zablokuje wszystkie towary pochodzące z Chin, wyprodukowane z jakichkolwiek surowców, które są związane z Sinciangiem, dopóki nie zostanie udowodnione, że są wolne od niewolnictwa lub przymusowych praktyk pracy.

Tak się jednak składa, że wiele towarów, takich jak lit i nikiel, jest produkowanych w Sinkiangu i trafia do licznych produktów przetworzonych. Na przykład Xinjiang Nonferrous i jego spółki zależne nawiązały w ostatnich latach współpracę z władzami chińskimi, aby przyjąć setki ujgurskich pracowników.

Pracownicy ci zostali ostatecznie wysłani do pracy w kopalniach konglomeratu, hucie i fabrykach produkujących niektóre z najbardziej poszukiwanych minerałów na ziemi, w tym lit, nikiel, mangan, beryl, miedź i złoto. Chociaż jest prawie niemożliwe, aby dokładnie prześledzić, dokąd trafiają metale produkowane przez Xinjiang Nonferrous, niektóre z nich zostały wyeksportowane do Stanów Zjednoczonych, Niemiec, Wielkiej Brytanii, Japonii, Korei Południowej i Indii, zgodnie z oświadczeniami firmy i rejestrami celnymi.

A niektóre z nich trafiły do dużych chińskich producentów baterii, którzy z kolei, bezpośrednio lub pośrednio, zaopatrują główne amerykańskie podmioty, w tym producentów samochodów, firm energetycznych i wojska USA, według chińskich doniesień prasowych.

Nie trzeba dodawać, że te nowe sankcje mogą zajść daleko. Na przykład Waszyngton wydał w zeszłym tygodniu nowe wytyczne, które z pewnością zmiażdżą przemysł fotowoltaiczny, który ma zastąpić brakujące paliwa kopalne. To dlatego, że wytyczne zawierają sekcję dotyczącą import polikrzemu.

Aby zachować zgodność z UFLPA, firmy fotowoltaiczne muszą:

- Dostarcz pełną dokumentację łańcucha dostaw, która zawiera listę wszystkich podmiotów zaangażowanych w eksportowany towar.

- Zapewnij schemat blokowy mapujący każdy etap produkcji i określ region, z którego pochodzi każdy materiał.

- Podaj listę wszystkich podmiotów powiązanych z każdym etapem produkcji, nawet jeśli firma eksportująca nie współpracowała z nimi bezpośrednio.

W wytycznych stwierdza się również, że firmy zajmujące się energią słoneczną, które zaopatrują się w polikrzem zarówno z Sinkiangu, jak i spoza tego regionu, mogą zostać zatrzymane, ponieważ może być trudniej sprawdzić, czy produkty nie mieszały się z polikrzemem Sinkiang na żadnym etapie procesu produkcyjnego.

Tak więc więcej jo-joingu dostaw i cen towarów z Chin z pewnością spada. Tymczasem boom w handlu detalicznym w USA nagle osłabł.

Tak więc, według Bloomberga, ruch pieszy w handlu detalicznym spadł w ostatnim tygodniu o 4.9%, co oznacza piąty z rzędu tygodniowy spadek. W ramach handlu detalicznego ruch w sklepach dla majsterkowiczów spadł o 16.6%, a centra handlowe, domy towarowe i ruch odzieżowy o 12.7%.

Wśród poszczególnych sieci Best Buy odnotował spadek o 58.2%, podczas gdy Victoria's Secret odnotowała spadek o 47.4%. Ponownie, nie są to normalne, drobne wahania handlowe – są częścią wywołanej przez rząd piły biczowej, która szaleje w amerykańskiej gospodarce.

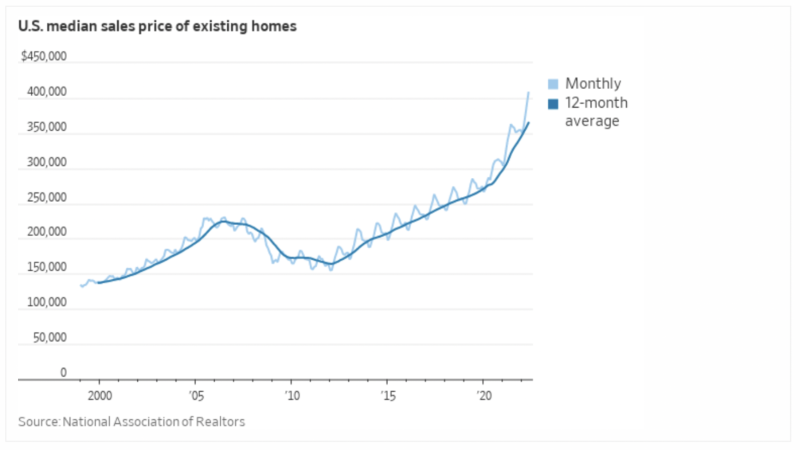

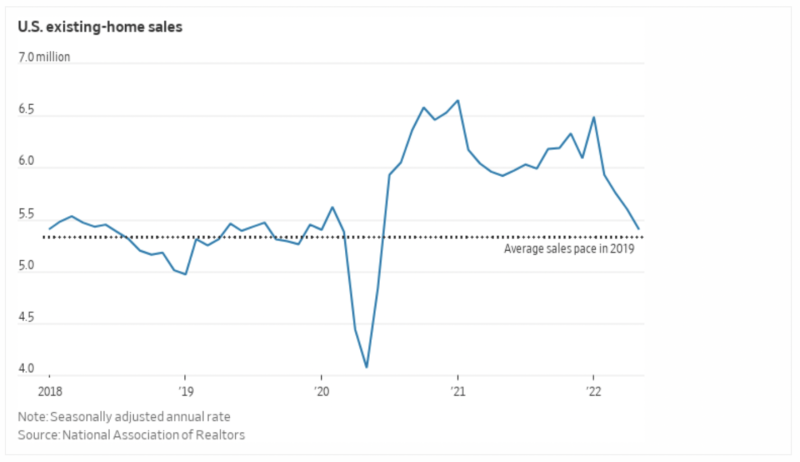

Podobnie nieustanny wzrost wartości domów w USA kontynuowany był w maju, kiedy mediana cen wzrosła o 15% do rekordowych 407,600 XNUMX USD, podczas gdy rzeczywisty wolumen sprzedaży spadł z powodu presji ze strony wysokich i rosnących oprocentowań kredytów hipotecznych.

W rzeczywistości, w porównaniu z rozgrzanym do czerwoności rynkiem mieszkaniowym wywołanym w 2021 r. przez drastyczne represje stóp procentowych i pompowanie pieniędzy przez Fed, wielkość sprzedaży istniejących domów spadła już o prawie 20% i ma jeszcze długą drogę do przebycia – nawet gdy ceny mieszkań w końcu się rolują pod presją spadających wolumenów.

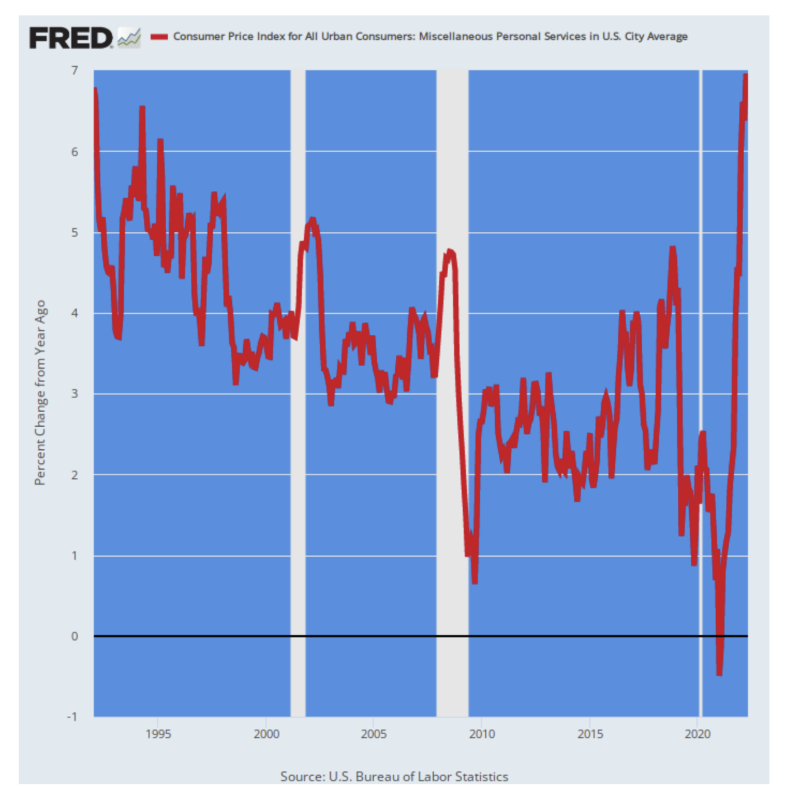

Wreszcie najwyraźniej nic nie umyka wolumenowi i cenie jo-jo. Nawet fryzury wzrosły o 6.6% w porównaniu z poprzednim rokiem, podczas gdy ogólnie powiązane usługi osobiste osiągają 7.0% wzrost.

Dawno, dawno temu był żart, że „Jestem z Waszyngtonu i jestem tutaj, aby ci pomóc”.

To teraz rzeczywistość i to nie żart.

Zmiana r/r CPI usług osobistych, 1994-2022

Opublikowane pod a Creative Commons Uznanie autorstwa 4.0 Licencja międzynarodowa

W przypadku przedruków ustaw link kanoniczny z powrotem na oryginał Instytut Brownstone Artykuł i autor.