Jeśli nadal masz pieniądze w banku, Bloomberg ostrzega, że niespłacanie kredytów na nieruchomości komercyjne może „przewrócić” setki amerykańskich banków.

Pozostawiając podatników na haczyku z powodu bilionowych strat.

Notatka napisana przez starszego redaktora Jamesa Crombiego prowadzi nas przez ropiejące piekło, jakim są nieruchomości komercyjne.

Aby stworzyć nastrój, nowe badanie przewiduje, że prawie połowa powierzchni biurowej w centrum Pittsburgha może stać pusta za 4 lata. W dużych miastach, takich jak San Francisco, śródmieścia są już pełne apokalipsy zombie, a opuszczone biurowce wypalają się w słońcu.

Więc co się stało?

Stopy procentowe Fed w pierwszej kolejności zalały rynek nieruchomości niskimi stopami procentowymi i tanim pieniądzem. Które były przebudowane.

Potem nadeszły blokady, które zmusiły miliony do znalezienia nowych wzorców dnia pracy. Ludzie lubili rezygnować z długich dojazdów (nie wspominając o darmowych pieniądzach). Pomimo wszelkich wysiłków przedsiębiorstwom ze śródmieścia nie udało się odzyskać wszystkich pracowników.

Obecnie wszyscy mówią o hybrydowych modelach pracy, jednych stacjonarnych, innych zdalnych. Ale sądząc po obserwacjach, wygrywa zdalnie. W każdym razie nawet 30-procentowe zmniejszenie powierzchni biurowej po odnowieniu umów najmu mogłoby doprowadzić do upadku całego sektora.

Sektory restauracyjne i handlowe w centrum miasta odczuwają trudności ze względu na stale większą liczbę zamknięć. Presję zwiększa absurdalny poziom inflacji i coraz bardziej ryzykowne ulice w kwestiach bezpieczeństwa osobistego. Połącz to wszystko w jedną całość, a będziesz miał coraz mniej powodów do włóczenia się po biurze.

Kiedy Fed w panice podniósł stopy procentowe w związku z inflacją w 2021 r., spowodowało to zanurzenie bilionów nieruchomości komercyjnych, nawet bez innych czynników. Dodaj do tego przestępczość, inflację i pracę zdalną, a otrzymasz niebezpieczną mieszankę, która może obalić miasta, jakie znamy.

Mogłoby to naśladować i pogłębiać ubiegłoroczny kryzys bankowy, podczas którego spadające ceny obligacji wywołały panikę wśród deponentów. Kryzys ten ustał dopiero, gdy sekretarz skarbu Janet Yellen i prezes Fed Jerome Powell skutecznie ratowali każdy bank w Ameryce pożyczkami od zakochanych spisanymi na fikcyjnych wartościach aktywów wraz z nieograniczonymi gwarancjami podatników za pośrednictwem komicznie niedofinansowanego FDIC.

Nawiasem mówiąc, FDIC zasadniczo gwarantuje depozyty o wartości ponad 20 bilionów dolarów na nieco ponad 100 miliardach dolarów. Mają więc pół pensa na dolarze.

Bez tych rządowych dopłat wstępnych, jeden papier w zeszłym roku badacze ze Stanford i Columbia oszacowali, że 1,619 amerykańskich banków – około jednej trzeciej z nich – może być zagrożonych upadłością.

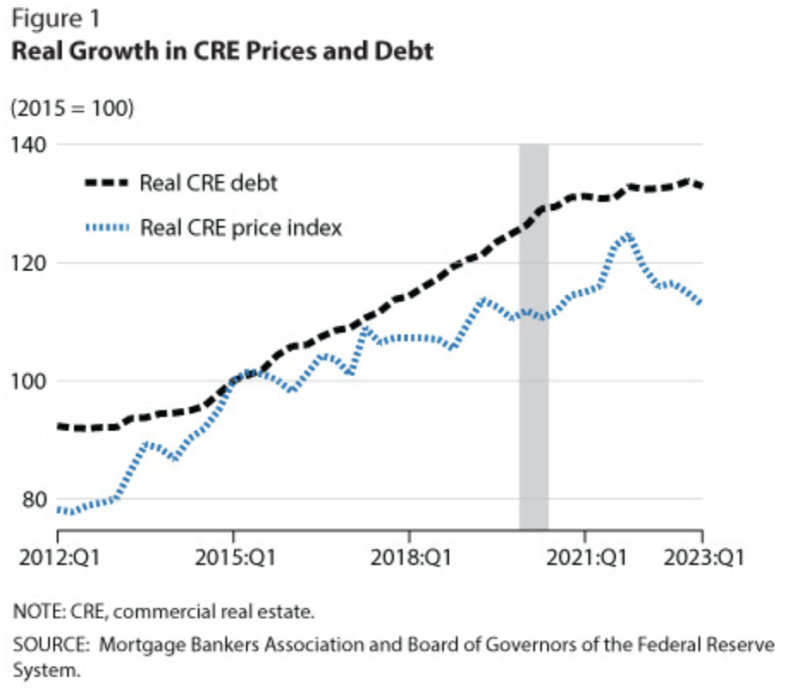

Problem w tym, że tak naprawdę nic nie zostało naprawione. Właściwie jest coraz gorzej. Z prostego powodu: w miarę upływu miesięcy zadłużenie staje się coraz większe.

I tu dochodzimy do Crombiego, który zauważa, że zadłużenie na rynku nieruchomości komercyjnych o wartości 929 miliardów dolarów stanie się wymagalne w ciągu najbliższych 9 i pół miesiąca.

To o 28% więcej niż w zeszłym roku i z każdym dniem rośnie, ponieważ banki udają, że kredyty są nadal w dobrym stanie, skutecznie dodając brakujące płatności.

Zaczynamy widzieć błędy w matrycy; New York Community Bank właśnie znalazł się na granicy śmierci ze względu na swój śmieciowy portfel kredytów na nieruchomości komercyjne, którego wartość spadła o prawie 80%, zanim został uratowany przez sępich inwestorów, podczas gdy megabanki unosiły się w powietrzu jak megasępy.

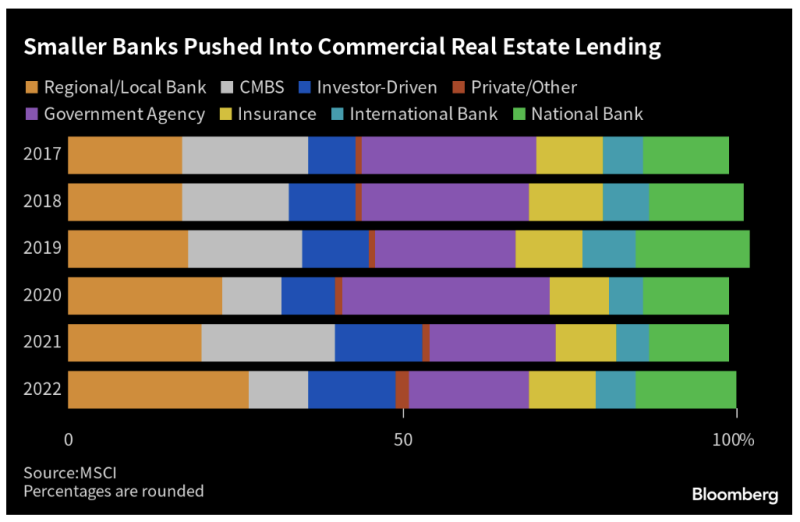

Więcej przyjdzie. Potencjalnie dużo więcej: niedawno „The Puzzle of Monogamous Marriage” z National Bureau of Economic Research oszacowało, że w przypadku samych kredytów na nieruchomości komercyjne aż 385 amerykańskich banków mogłoby upaść.

Byłyby to w przeważającej mierze małe banki regionalne, które zazwyczaj trzymają jedną trzecią swoich aktywów w postaci kredytów na nieruchomości komercyjne.

Trzymają tak dużo, bo najlepiej znają swoje lokalne rynki, ale Fed zatruł ten kielich, zalewając deweloperów łatwymi pieniędzmi.

Na razie ze stada wypadają jedynie najbardziej chore banki. Proces ten może drastycznie przyspieszyć, gdy nadejdzie termin spłaty pożyczek o wartości ponad 1 biliona dolarów.

Wskaźniki zaległości w spłacie nieruchomości komercyjnych wzrosły już do 6 i pół procent, co oznacza wzrost o 30% w ciągu kilku miesięcy. Wskaźniki zagrożenia kredytami biurowymi osiągnęły właśnie 11%.

Kiedy dym się rozwieje, możemy stracić dziesiątki, a nawet setki banków regionalnych. Idąc po raz ostatni z oszczędnościami i pożyczkami, podatnicy pochłonęli 80% strat.

Oznacza to, że możesz być na haczyku za biliony, podczas gdy megabanki żerują na tuszy.

Obcięcie stóp procentowych mogłoby zatamować krwawienie. Jednak biorąc pod uwagę fakt, że inflacja będzie rosła z miesiąca na miesiąc – obecnie wynosi 5 i pół procent w ujęciu rocznym – tak się nie stanie.

Ten artykuł opiera się na artykule opublikowanym na Zastępki

Opublikowane pod a Creative Commons Uznanie autorstwa 4.0 Licencja międzynarodowa

W przypadku przedruków ustaw link kanoniczny z powrotem na oryginał Instytut Brownstone Artykuł i autor.